很多小伙伴发现,6月份之后,发的工资又少了一点,连忙找到了薪酬HR问询,哪里扣工资了?HR解释道,采用个税预扣除后,原来少扣除的个税会在后续的工资发放月份中逐渐找回,也不奇怪员工会这么问,其实很多HR也对个税预扣除计法一知半解,尤其对今年新入职的个税扣除仍有很多疑问。

今天就带大家来解释一下!

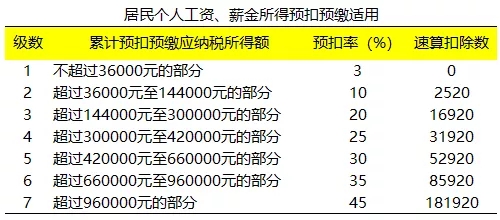

“预扣预缴”适用的“预扣率”分为工资薪金所得适用“累计预扣法预扣率”,预扣率3%-45%

劳务报酬所得适用“超额累进预扣率”预扣率20%-40%

稿酬所得、特许权使用费所得,适用“比例预扣率”预扣率20%

工资薪金所得按照“累计预扣法”征管后,所涉及的汇算清缴也比以往更复杂重要。

下面就为大家具体讲解下,企业有年度中间新员工入职的情况,“预扣预缴+汇算清缴”扣缴方式的处理规定。

“累计预扣法”的定义

2018年12月19日,国家税务总局发布《关于全面实施新个人所得税法若干征管衔接问题的公告》,第一条明确,居民个人取得的工资、薪金所得,由扣缴义务人采用“累计预扣法”方法进行预扣预缴。

2018年12月21日,国家税务总局发布《个人所得税扣缴申报管理办法(试行)》,第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照“累计预扣法”计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额。

在计算累计应预扣预缴税额时,需要再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

“累计预扣法”的计算公式

本期应预扣预缴税额=

(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=

累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

*其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

“累计预扣法”的预扣率

居民个人工资、薪金所得预扣预缴适用的预扣率、速算扣除数如下:

(“本单位”意思是说,运用“累计预扣法”计算预扣预缴税额时,只与员工任职的本单位有关,而与当年曾任职的其他单位无关。)

举例:

某职员2019年每月应发工资均为30000元,每月减除费用5000元,“三险一金”等专项扣除为4500元,享受子女教育、赡养老人两项专项附加扣除共计2000元,假设没有减免收入及减免税额等情况。

按照“累计预扣法”,该职员全年适用预扣率主要有3档,分别为3%、10%和20%,预扣率变化对应的月份分别为2月和8月份。也就是说,8月份开始该职员将适用20%的预扣率。

1月份:(30000–5000-4500-2000)×3% =555元;

2月份:(30000×2-5000×2-4500×2-2000×2)×10% -2520 -555 =625元;

3月份:(30000×3-5000×3-4500×3-2000×3)×10% -2520 -555-625 =1850元;

……

8月份:(30000×8-5000×8-4500×8-2000×8)×20%-16920-555-625-1850-……

如果在一个完整的纳税年度,该职员工作不变,那么其预扣率变化将适用上述方法。

但是,如果该职员在年度中间,工作发生变动,那么在新公司适用的预扣率将按3%重新累计,不再顺延。

汇算清缴的规定

上述案例中,该职员换工作后其适用的预扣率降低,这种情况在汇算清缴的时候就需要补税。预计2019年内会出台更详细的个税汇算清缴细则。

根据《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)规定,取得综合所得且符合下列情形之一的纳税人,应当依法办理汇算清缴:

(一)从两处以上取得综合所得,且综合所得年收入额减除专项扣除后的余额超过6万元;

(二)取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元;

(三)纳税年度内预缴税额低于应纳税额;

(四)纳税人申请退税。

需要办理汇算清缴的纳税人,应当在取得所得的次年3月1日至6月30日内,向任职、受雇单位所在地主管税务机关办理纳税申报,并报送《个人所得税年度自行纳税申报表》。

上述方法你学会了吗?新个税法实行已经有半年之久,在逐月递增个税差额的情况下员工的到手工资会有一定减少。对于年中新入职员工,按照“累计预扣法”计算,所涉及的汇算清缴比以往更复杂也更重要。